Dos años de la peor crisis financiera en la historia

La economía cae igual que esta choza con precio de mansión, que el viento se llevó en las cercanías de AOL en Virginia, EU

Dos años de la peor crisis financiera en la historia

La economía cae igual que esta choza con precio de mansión, que el viento se llevó en las cercanías de AOL en Virginia, EU

por John Hoefle

Ante el peor derrumbe financiero y económico de la historia, que ahora empieza a documentar la prensa con histeria apenas contenida, sería útil recordarle a tu vecino que Lyndon LaRouche les advertió lo que estaba pasando mucho antes de que apareciera en las páginas del New York Times, y que lo que verdaderamente sucede es la culminación trágica de un proceso —económico, político y cultural— que ha venido desarrollándose en las últimas tres décadas.

Al cierre de la edición, el índice bursátil Dow Jones había perdido 1677 puntos (18%) en once días hábiles, cayendo por debajo del nivel al que descendió en la secuela de los sucesos del 11 de septiembre, a niveles no vistos desde el pánico de 1988. No importa qué tan drástica resulte esta caída, sin embargo, lo cierto es que la baja de las bolsas de valores sólo refleja un proceso mucho más profundo y ominoso: el deterioro agudo de la economía física de los Estados Unidos y del mundo. La economía real ha dejado de sostener a los mercados bursátiles, los cuales se han venido manteniendo artificialmente a través de trucos contables, de deudas impagables enormes, y de las ilusiones de la gente.

Ahora, la realidad deshace las ilusiones. Algunos reaccionan cerrando sus mentes e insistiendo que la bolsa volverá a subir, "porque siempre lo ha hecho". Otra forma más grave de la misma neurosis es del tipo que ve la baja bursátil como una oportunidad para comprar, olvidándose de que J.P. Morgan y sus colegas parásitos se enriquecieron con su filosofía de "comprar barato y vender caro", no por adivinar los vaivenes de la bolsa, sino porque podían manipularla. Y hay aquellos que responden a la crisis reevaluando los axiomas que los hicieron caer bajo el encanto de las ilusiones, para entender cómo Lyndon LaRouche pudo ver tan claro lo que ellos no. Es de este último grupo del cual depende el futuro de la humanidad.

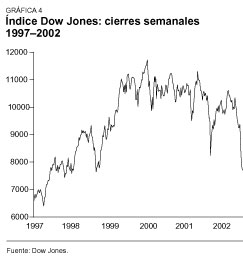

Ahora llevamos dos años de la peor crisis financiera de la historia del mundo, en la que las principales bolsas de valores han bajado hasta un 50% de las cimas que alcanzaron en 2000. Las bolsas han regresado a sus niveles de 1997–1998, pero suportando el peso de otro lustro de endeudamiento, de apalancamientos y de especulación. En términos bursátiles, hemos cruzado la cima y ahora vamos cuesta abajo por el lado más escarpado de una montaña bien empinada. Qué tanto y qué tan rápido caeremos, dependerá de las medidas que se tomen o se dejen de tomar en materia de política económica básica. Mientras el gobierno de George W. Bush y la Reserva Federal de los EU mantengan su actitud a la Hoover, de que "la economía está sólida en lo fundamental", podemos esperar caídas precipitosas, acompañadas de vanos intentos de rescatar valores bursátiles ficticios e insalvables.

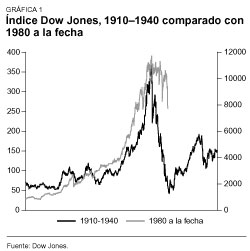

Un ejemplo patente de qué tan rápido pueden caer las bolsas, fue el desplome agudo del índice Dow, de 381 puntos en 1929 a poco más de 40 puntos para junio de 1932, una caída de como 90 por ciento en cosa de dos años. El Dow no superó los cien puntos de nuevo sino hasta mediados de 1933, y no sobrepasó los 300 puntos sino hasta principios de 1954.

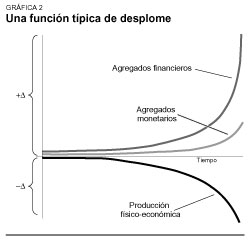

El alza y la baja del Dow desde los 1980 tiene una asombrosa similitud al período de la Gran Depresión, como puede verse en la gráfica 1, que muestra una comparación entre los máximos alcanzados en los cierres semanales de 1929 y 2000. El proceso en ambos períodos refleja la función típica de desplome, la llamada "triple curva" de LaRouche, en la que los agregados financieros suben de manera hiperbólica hasta que se hacen insostenibles y caen (gráfica 2).

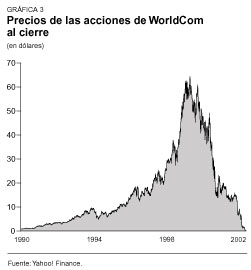

Se observa un proceso similar en el alza y caída de WorldCom (gráfica 3), cuyas acciones subieron por las nubes en los 1990 y luego tocaron tierra en la bancarrota más grande registrada en la historia.

Este perfil de sube y bajas abruptos puede observarse en muchos otros índices bursátiles, en el desempeño de las acciones de las corporaciones, y en otras estadísticas económicas, aunque con frecuencia se encubre con manipulaciones estadísticas y falsificaciones. Ya se atisba el mismo perfil en los precios de las acciones de los piratas de la energía y de las compañías de telecomunicaciones y computadoras, y se encuentra totalmente desarrollado en compañías semiindustriales tales como la General Electric, y en algunas de las grandes instituciones financieras. Esto es lo que se viene en los Estados Unidos y el mundo, de no aplicarse las medidas de emergencia económica de LaRouche.

No obstante, la comparación entre el presente y la Gran Depresión tiene un límite, ya que el peligro es mucho mayor ahora. No sólo la burbuja es relativamente mucho mayor ahora de lo que era entonces (cuando el Dow quintuplicó su valor en las dos décadas que culminaron en su máximo de 1929, mientras que ahora se ha multiplicado por un factor de 15), sino que existe un proporción mucho menor de la población dedicada a la agricultura y a la manufactura, y un porcentaje mucho mayor vive en las ciudades, en donde depende mucho más de los servicios y las cadenas de distribución urbanas. La población también está mucho menos preparada para sobrellevar las dificultades que emanarían de un desplome económico total. Los conflictos políticos y culturales que resultarían de un crac, podrían conducir rápidamente a una nueva edad de las tinieblas, especialmente en las ciudades.

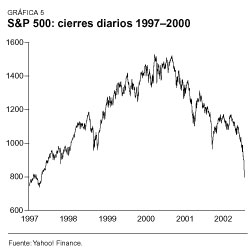

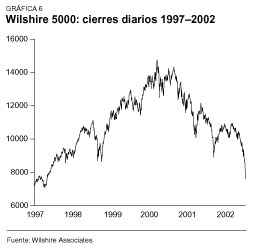

El sube y baja de los mercados bursátiles del mundo desde 1997–1998 puede compararse a las erupciones volcánicas de Mount Saint Helens en los EU, donde la cima de la montaña simplemente se vaporizó. En el caso de las bolsas, han desaparecido billones de dólares de capital. Este proceso se refleja en los índices del Dow Jones (gráfica 4), S&P 500 (gráfica 5),y Wilshire 5000 (gráfica 6), todos los cuales muestran una curva ascendente similar. El proceso es mucho más pronunciado en los índices S&P 500 y Wilshire 5000, los cuales son mucho más abarcadores que el Dow Jones, que sólo registra el comportamiento de 30 acciones.

En años recientes, el Dow Jones se ha convertido más en una herramienta de manipulación psicológica que en un índice económico, en la medida en que compañías de la "vieja economía" fueron remplazadas por compañías de entretenimiento, informática y servicios de la "nueva economía". Hoy, en el índice industrial de Dow Jones aparecen tales titanes de la "industria" como los colosos de los derivados J.P. Morgan Chase and Citigroup; American Express; las empresas de computadoras Microsoft, Intel, IBM, y Hewlett Packard; Walt Disney Co., Wal-Mart, Home Depot, y McDonald's. Aun las firmas que sí tienen un componente industrial, tienen grandes operaciones financieras, como es el caso de la General Electric, que obtiene como la mitad de sus utilidades de sus operaciones financieras que incluyen un extenso negocio de derivados.

Como sólo maneja 30 acciones, el Dow Jones también es relativamente fácil de manipular, y el llamado "Equipo de Protección contra Hundimientos" ha intervenido con creciente frecuencia cuando bajas drásticas amenazan con sembrar el pánico general. Aunque sus acciones se llevan a cabo en relativo secreto, las intervenciones del "Equipo contra Hundimientos" son fáciles de detectar porque se ajustan a la típica "V", de bajas abruptas en las bolsas por la mañana, y rebotes repentinos pronunciados por la tarde.

Semejantes intervenciones pueden resultar eficaces para bregar con situaciones anómalas que ocurran en un sistema de otra forma solvente, y hasta pueden causar un alza temporal durante un descenso sistémico, pero ningún estímulo financiero, por grande que sea, puede evitar un derrumbe sistémico cuando los sostenes de la economía física se han desintegrado. Hay fuerzas más poderosas con las que no puede bregar el aparato infla burbujas de Alan Greenspan, presidente de la Reserva Federal de los EU, especialmente ya que el dinero que se le tira a la burbuja se saquea de la economía subyacente, lo cual hace que la burbuja se haga menos sostenible con cada intervención.

El dilema que enfrenta Greenspan puede verse en el alza aguda de los mercados bursátiles en el período de 1997–2000, misma que fue resultado de un intento de salvar al sistema en 1997. A principios de 1997, Tony Dye, administrador de fondos de inversiones británicos, advirtió que estaba a punto de ocurrir un desastre en los mercados de derivados del mundo, advertencia que coincidió con informes —a los que no se le dio mayor relieve— de que el banco National Wesminster enfrentaba problemas de derivados. Las advertencias de Dye eran un eco de lo que LaRouche venía advirtiendo desde 1993, de que la especulación con derivados de hecho haría volar al sistema.

En el mercado no regulado de derivados, es relativamente fácil encubrir grandes desastres de derivados, porque nadie se entera de ellos a no ser las propias partes. Pueda que a corto plazo se enteren otros participantes en el mercado o los reguladores, pero rara vez se le informa al público en general, especialmente cuando el problema es serio. Aun así, las acciones que se tomen en la secuela de la crisis pueden dejar rastros.

En el caso de la crisis de derivados de 1997, el rastro revelador fue la emergencia de la llamada "crisis asiática" a mediados de 1997, misma que en realidad fue un ataque monetario de intereses financieros angloamericanos contra las economías de los tigres de Asia. Como era de esperarse, los banqueros buscaban posponer su propia bancarrota robándole a los asiáticos. Esta ofensiva continuó hasta 1998, atacando a un tigre tras otro, generando miles de millones de dólares en botín, y ahuyentando a los fondos hacia los relativamente más seguros mercados financieros de los EU. El resultado puede verse en el alza de los mercados bursátiles de los EU durante esa época.

El juego se acabó de manera abrupta en septiembre de 1998, cuando Rusia, un blanco de este saqueo, sorprendió a los mercados y declaró una moratoria de sus bonos GKO y devaluó el rublo. La posibilidad de una moratoria soberana —la "bomba de la deuda" propuesta por LaRouche— hizo cundir el pánico en los mercados financieros, y ahuyentó a los inversionistas de los papeles especulativos a favor de los bonos gubernamentales más seguros de EU y Alemania. Esto, a su vez, le causó una hemorragia de dinero a muchos especuladores de derivados, al irse los mercados en contra de sus apuestas. Long-Term Capital Management (LTCM), el gigantesco fondo especulativo de los Premio Nobel, quebró y fue rescatado por los bancos a instancias de la Reserva Federal. Otros jugadores de derivados, hasta más grandes que LTCM, también resultaron heridos de gravedad.

Ante esta situación, Greenspan y otros banqueros centrales emprendieron lo que el especulador George Soros más tarde llamó el "muro de dinero", inundando los mercados financieros con liquidez y promesas, para encubrir la magnitud del daño. Sólo fue después que los jugadores confesaron lo que LaRouche había dicho a la sazón: que el sistema financiero global estuvo a punto de desintegrarse en 1998.

Fue esta maniobra del "muro de dinero", en combinación con las inyecciones de liquidez so pretexto de evitar problemas potenciales causados por el llamado "virus del milenio", y el que los reguladores se hicieran de la vista gorda ante la "contabilidad creativa", lo que causó el alza aguda en los mercados bursátiles de fines de 1998 hasta principios de 2000.

El intento de rescatar al sistema en 1997 llevó a la explosión en 1998, momento en que se emprendió otro rescate que a su vez explotó en 2000. Desde entonces, las bolsas del mundo han caído, han caído grandes empresas, se han evaporado fondos de pensiones y de jubilación, y el sistema financiero está en proceso de desintegrarse. Pero no se preocupen, porque siempre hay otro rescate en camino. Después de todo, los mercados bursátiles siempre rebotan, ¿no es cierto?

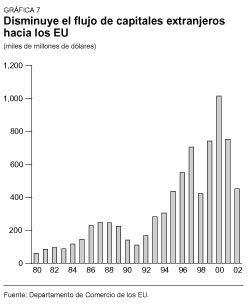

La burbuja bursátil estadounidense de hecho era un fenómeno global, financiado en parte por enormes flujos de inversiones de capital extranjero en el país. El dinero fluyó a los Estados Unidos durante los años de desregulación de los 1980, aunque disminuyó algo cuando el sistema bancario de los EU se fue a pique, luego del desplome del mercado de bienes raíces (la Reserva Federal asumió las riendas de Citicorp en secreto, y organizó el casamiento forzado de varios de los grandes bancos). Para salvar la situación, los financieros desataron el mercado de derivados, se refinanciaron los adeudos impagables, y se intensificó la desregulación financiera. Hubo cambios en las leyes fiscales que permitieron que fondos que anteriormente se hubieran destinado al pago de impuestos, más bien pudieran apostarse en las bolsas, y las empresas emplearon dinero que debieron invertir en sus negocios, para apuntalar el precio de sus acciones. La burbuja se infló, pero la economía física sufrió, en tanto la atención médica, la salud, el transporte, la producción de bienes, y la investigación y el desarrollo se redujeron para alimentar la burbuja.

Mientras creció la burbuja, fluyó el efectivo, pero ese proceso se invirtió de manera abrupta luego de que el mercado llegó a su máximo en el 2000 (gráfica 7).

La baja de las acciones estadounidenses causó un descenso en los flujos de capital extranjero, lo que a su vez deprimió más el precio de las acciones. Este proceso se mitigó por la fortaleza del dólar, dado que el dólar al alza aumentaba las utilidades de los inversionistas extranjeros cuando subía la bolsa, y reducía sus pérdidas cuando bajaba. Pero, en el 2002, las debilidades de la economía de los EU hicieron que el dólar cayera, incluso en relación al euro (gráfica 8).

El proceso definido por la bolsa a la baja, el dólar a la baja, y la disminución de las inversiones de capital extranjero, significan el acabose de la burbuja financiera estadounidense, y cuando los Estados Unidos cae, el resto del mundo también se viene abajo. Súmesele a esto los brotes de esta epidemia financiera en Japón, Argentina, Brasil, Turquía, y otras naciones, incluyendo los crecientes problemas en Europa, y se tiene la receta para un desastre.

En todos los desastres de las corporaciones que hacen erupción en los Estados Unidos, salen a relucir dos nombres con regularidad pasmosa: J.P. Morgan Chase & Co. y Citigroup. Ambos bancos le prestaron ingentes cantidades de dinero a Enron, y de acuerdo con un informe de la Subcomisión Permanente de Investigaciones del Senado de los Estados Unidos, los dos bancos participaron activamente en el fraude de Enron, usando sus sucursales de ultramar para ayudar a Enron a disfrazar sus préstamos como ventas de energía. Ambos bancos le prestaron en grande a los piratas de la energía y al sector de las telecomunicaciones, e indudablemente enfrentan pérdidas multimillonarias en la medida en que esos sectores se evaporan.

J.P. Morgan Chase resultó de la adquisición de J.P. Morgan & Co. por parte de Chase Manhattan, un banco más grande. El trato, que se finiquitó el último día del 2000, ha sido un desastre absoluto desde la métrica ordinaria de los mercados, la que no muestra su verdadera magnitud. El capital combinado de Morgan Chase ahora es menos que el de solo Chase el día anterior a la fusión con Morgan (al menos en valores equivalentes); el capital simplemente se evaporó (gráfica 9). Esto no es motivo de sorpresa dado que, probablemente, fue el hecho de que Morgan estaba en bancarrota y, tal vez, también el Chase, lo que llevó a los plebeyos de Chase a apoderarse del aristocrático Morgan.

La fusión sólo les ganó unos cuantos meses más de vida. Los indicios son de que Morgan Chase quebró a mediados de 2001 y que la Reserva Federal se apoderó de él en secreto, como hizo anteriormente con el predecesor de Citigroup, Citicorp, en 1989. En el cuarto trimestre de 2001, la tenedora Morgan Chase combinó a sus dos bancos principales, Chase Manhattan y Morgan Guaranty Trust. Como parte de ese proceso, simplemente desaparecieron de los libros 125 mil millones en activos, y 7 billones en derivados, lo que lleva a pensar que hay graves problemas financieros. No obstante, Morgan Chase todavía tiene más derivados (24 billones de dólares) que cualquier otro banco del mundo, y más que suficientes para causar una explosión espectacular.

Citigroup bien podría estar también bajo el control de la Reserva Federal, y se rumora que ha sufrido cuantiosas pérdidas en derivados. Citigroup resultó de que Travelers Insurance se apoderara de Citicorp en 1998, creando así lo que ahora es el banco más grande de los Estados Unidos, con algo más de un billón de dólares en activos y 9 billones en derivados. El pasado 18 de julio, el príncipe saudita Alwaleed bin Talal, el principal accionista individual de Citigroup, dijo que había invertido otros 500 millones de dólares en el banco, elevando su participación a 10 mil millones de dólares. Alwaleed, un sobrino del rey Fahd, obtuvo su parte inicial en el banco poco después de que la Reserva Federal lo interviniera y empezara a organizar el rescate. Esta reciente inyección de efectivo lleva a sospechar que Alwaleed nuevamente le presta un servicio similar a Citigroup.

No podemos omitir al Bank of America, cuyos 620 mil millones en activos le ponen en tercer lugar, detrás del billón de Citigroup, y los 713 mil millones de J.P. Morgan Chase. Los 10 billones de dólares en derivados de Bank of America lo ponen en la cuerda floja en caso de darse cualquier crisis financiera, y además le ha prestado mucho a empresas ahora en bancarrota. Se rumora que Bank of America le ha solicitado a la Reserva Federal un rescate secreto.

Los fondos mutuales y de pensiones, y las compañías de seguro, también tienen muchas acciones en cartera y han sido muy golpeados por la baja. El daño es mucho más grande de lo que se ha admitido hasta ahora, y la hemorragia continúa.

Aquellos que sientan la tentación de escuchar el canto de sirena de "una recuperación" y los "fundamentos están sólidos" que emana de los cañones de Wall Street y de la ciudad de Washington, harían bien en recordar las tranquilizadoras promesas que hicieron los corifeos y políticos estadounidenses inmediatamente antes y después del derrumbe de Wall Street de 1929.

"Los precios de las acciones han llegado a lo que parece ser un nivel de alza permanente. . . Yo espero ver a la bolsa de valores subir aún más en los próximos cuantos meses", dijo el profesor de economía de la Universidad de Yale y asesor del presidente Herbert Hoover, Irving Fisher, el 17 de octubre de 1929.

"La situación industrial de los Estados Unidos es absolutamente segura", dijo Charles E. Mitchell, presidente de National City Bank de Nueva York (predecesor de Citigroup), dijo a principios de octubre de 1929. "Yo no sé de nada que ande fundamentalmente mal con la bolsa de valores, ni con la estructura subyacente de negocios y créditos", añadió Mitchell el 22 de octubre de 1929.

Aún después de la caída de 13% que sufrió la bolsa de valores el "Lunes Negro", el 29 de octubre de 1929, los corifeos instaban al público a seguir invirtiendo. "Este es el momento de comprar acciones", dijo el analista bursátil R.W. McNeel el 30 de octubre. "Este es el momento de recordar las palabras del finado J.P. Morgan. . . que cualquier hombre que desconfíe de la bolsa se a irá la quiebra. Muchos de estos precios bajos que resultan de estas ventas histéricas probablemente no volverán a verse por muchos años".

El banquero Bernard Baruch le envió un cable a Winston Churchil a mediados de noviembre: "Definitivamente ya pasó la tormenta financiera".

Mientras que el secretario del Tesoro Andrew Millon anunció el último día de 1929: "No veo nada en la presente situación que amenace o que amerite el pesimismo".

Y el presidente Herbert Hoover, el 1 de mayo de 1930, dijo: "Estoy convencido de que ya hemos pasado lo peor. . . y nos recuperaremos rápidamente".